Глава ФРС США Джером Пауэлл, выступая в банковском комитете Сената, заявил, что ситуация с ростом госдолга является неустойчивой по определению и что правительству так или иначе придется искать способ для стабилизации соотношения темпов роста госдолга и роста экономики.

Пауэлл также был вынужден признать, что США должны тратить на обслуживание долга все больше доходов, а на прямой вопрос о вероятном банкротстве системы социального обеспечения был вынужден уйти от прямого ответа. По сути, наиболее очевидный способ стабилизации долга – это снижение расходов, львиная доля которых как раз и состоит из социальных программ.

Пауэлл выразил свое мнение, которое, возможно, совпадает с консенсусным мнением членов FOMC – занять выжидательную позицию по кредитно-денежной политике. Инфляционное давление умеренное и позволяет выдержать паузу, рынок труда остается сильным.

Собственно, рынки и не ждут, что ФРС продолжит политику ужесточения, больше вопросов вызывает программа сокращения баланса. ФРС завершила практику реинвестирования в госбумаги США, но при этом вовсе не обязана нарушать финансовую устойчивость.

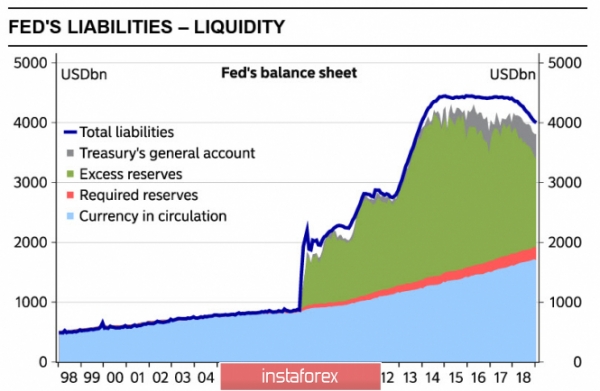

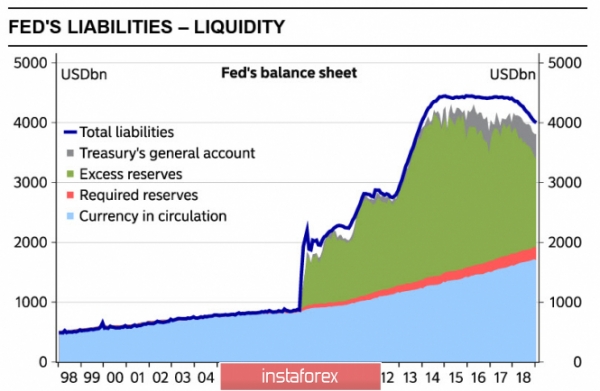

Обязательства ФРС за годы проведения QE выросли вовсе не за счет создания новых денег, а за счет роста избыточных резервов комбанков, поскольку в 2008 г. ФРС стала платить комбанкам за то, что те держали свои резервы на её счетах. В результате по графику пассивов хорошо видно, что рост денег в обороте был незначительным и увеличивался вместе с ростом экономики, а львиная доля роста активов, за счет которых и выкупались ценные бумаги в процессе трех волн количественного расширения, пришлась на средства комбанков, которые ушли с рынка межбанковского кредитования в распоряжение ФРС.

С начала запуска политики нормализации ФРС одновременно с повышением ключевой ставки на 0.25% повышала и ставку по избыточным резервам, но только на 0.2% на каждом шаге, сокращая таким образом разрыв между ставкой на избыточные резервы и доходностью традиционных инструментов. В январе этот спред был ликвидирован, то есть комбанкам больше нет никакой финансовой заинтересованности продолжать держать средства на корсчетах ФРС. Соответственно ФРС имеет все возможности продолжать сокращать баланс, не трогая собственные активы, а всего лишь высвобождая избыточные средства комбанков. Комбанки, в свою очередь, могут покупать госдолг США напрямую, то есть двигаться по пути, проложенному Банков Японии в 2014 г.

Напомним, что гигантский госдолг Японии почти целиком сосредоточен внутри страны, облигации правительства выкупаются банковской системой без всякой надежды когда-либо избавиться от их наличия на своем балансе. По сути, банковская система Японии напрямую финансирует бюджет страны, без этого механизма Япония давно бы прошла через дефолт. По всей видимости, США двигаются в том же направлении.

Эти факторы прямо или косвенно указывают на вероятный этап ослабления доллара, что отразится в стабилизации цен на нефть выше 70 долл./барр., удорожанием золота, а также иены, к чему серьезно готовится Банк Японии.

EURUSD

В еврозоне сегодня будут опубликованы показатели доверия потребителей и бизнеса за февраль, рынки будут искать ответ на вопрос, начали ли восстановление европейские экономики.

Слабость доллара поддерживает евро, ожидается возврат евро выше 1.14, краткосрочный импульс уверенно бычий, причин ждать разворота нет.

GBPUSD

Тереза Мэй предприняла еще одну попытку убедить парламент Великобритании принять её план по Brexit. Повторное голосование назначено на 12 марта, если проект будет отвергнут, то 13 марта будет еще одно голосование по возможности покинуть ЕС вообще без сделки. Если оно будет удачным, то 14 марта будет последнее голосование о возможности запросить отсрочку до июня.

Фунт отреагировал позитивно на новые инициативы Мэй и остается фаворитом в паре с долларом. Произошло обновление январского максимума 1.3210, ожидается штурм сопротивления 1.3295, потенциал роста в среднесрочной перспективе вплоть до 1.37.

Материал предоставлен компанией InstaForex — www.instaforex.com

Регистрация